Nhiều người không hiểu tại sao phải mất thêm tiền để lấy lại được số tiền bị mất oan trong thẻ tín dụng.

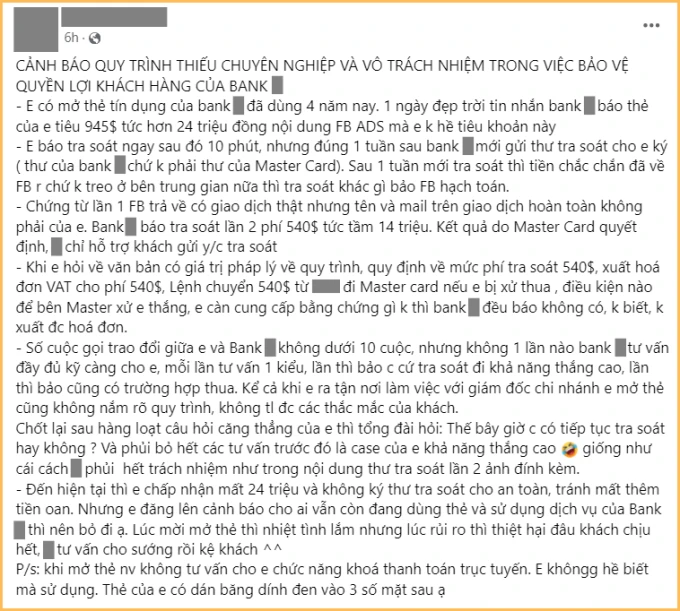

Mới đây, trong một cộng đồng chia sẻ thông tin, review dịch vụ ngân hàng, chia sẻ của một chủ thẻ bị mất oan hơn 23 triệu đồng trong thẻ tín dụng, khiến nhiều người cảm thấy hoang mang. Câu chuyện của chủ thẻ này khá phức tạp, không đơn giản là “tôi bị mất tiền, tôi khiếu nại và được trả lại số tiền đã mất”.

Bị mất hơn 23 triệu trong thẻ tín dụng, muốn truy soát phải nộp thêm 13 triệu?

Vụ việc của chủ thẻ tín dụng này có thể tóm tắt như sau:

– Thẻ tín dụng của anh phát sinh giao dịch trị giá 945 USD (hơn 23,3 triệu đồng), nội dung giao dịch là thanh toán chi phí Facebook Ads. Chủ thẻ khẳng định bản thân không thực hiện giao dịch này.

– 1 tuần sau khi liên hệ với ngân hàng phát hành thẻ tín dụng để tiến hành tra soát, chủ thẻ được thông báo khoản tiền 945 USD đúng là đã được thanh toán cho Facebook Ads.

– Chứng từ thanh toán mà Facebook Ads cung cấp cũng cho thấy giao dịch trị giá 945 USD này đã được hoàn thành. TUY NHIÊN, HỌ TÊN VÀ EMAIL CÓ TRONG CHỨNG TỪ THANH TOÁN MÀ FACEBOOK ADS CUNG CẤP, LẠI KHÔNG PHẢI HỌ TÊN VÀ EMAIL CỦA CHỦ THẺ.

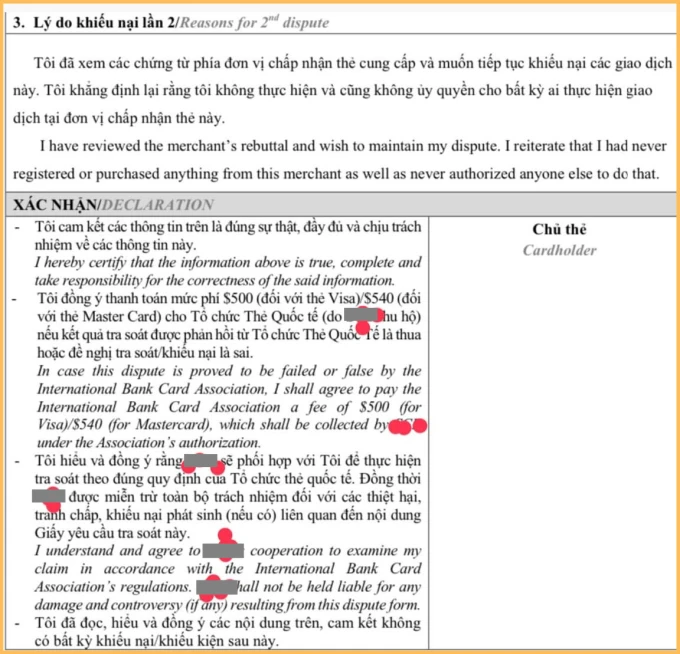

Đến đây, ngân hàng phát hành thẻ thông báo nếu muốn tra soát lần 2, chủ thẻ phải trả mức phí tra soát là 540 USD (khoảng 13,3 triệu đồng). Kết quả do Master Card quyết định, ngân hàng chỉ hỗ trợ chủ thẻ gửi yêu cầu tra soát. Mọi thắc mắc của chủ thẻ về quy định mức phí tra soát, việc xuất hóa đơn VAT cho khoản phí phí tra soát 540 USD, ngân hàng đều không giải đáp được.

Hiện tại, chủ thẻ này cho biết bản thân chấp nhận mất trắng hơn 23 triệu đồng, không yêu cầu tra soát hay khiếu nại gì nữa vì không muốn mất thêm tiền.

Hiểu thế nào cho đúng về khoản phí tra soát 540 USD trong hoàn cảnh này?

Đã mất tiền oan còn phải mất thêm tiền mới được tiến hành tra soát, khiếu nại – Trong hoàn cảnh này, chủ thẻ cảm thấy bức xúc cũng là điều dễ hiểu. Tuy nhiên, đây hoàn toàn không phải khoản phí “giời ơi đất hỡi”.

Thẻ phát sinh giao dịch bất thường – không phải do chủ thẻ thực hiện, nhưng giao dịch lại có chứng từ rõ ràng – đồng nghĩa với việc không phải là giao dịch lừa đảo. Lúc này, lỗi không thuộc về ngân hàng, cũng không thuộc về chủ thẻ.

Chính bởi thế, sẽ cần một bên thứ 3 thực hiện quá trình tra soát và xác minh tính hợp lý của giao dịch này. Khoản phí tra soát 540U là chi phí trả cho bên thứ 3, được gọi là phí trọng tài.

Biểu phí trọng tài khi yêu cầu tra soát giao dịch từ thẻ Mastercard phụ thuộc vào quy định của ngân hàng phát hành thẻ và Mastercard. Thông thường, sẽ có một khoản phí cố định được áp dụng cho quá trình tra soát, mức phí cụ thể có thể thay đổi tùy vào từng trường hợp và chính sách của từng ngân hàng.

Quy trình khiếu nại khi thẻ tín dụng phát sinh giao dịch bất thường?

Dùng thẻ tín dụng, chắc chắn không ai muốn rơi vào tình cảnh tiền bỗng dưng bốc hơi để phải đi tra soát, khiếu nại. Tuy nhiên, “phòng bệnh vẫn hơn chữa bệnh”. Dưới đây là những thông tin cơ bản về quy trình khiếu nại khi thẻ tín dụng phát sinh giao dịch bất thường mà bạn cần biết.

1 – Giao dịch như thế nào thì bị coi là giao dịch bất thường?

Với sản phẩm thẻ tín dụng nói chung, việc xác định một giao dịch có bất thường hay không được dựa trên 2 góc nhìn:

– Từ phía chủ thẻ: Giao dịch bất thường là những giao dịch mà chủ thẻ không biết, không chủ đích và không trực tiếp thực hiện. Hiểu nôm na chính là những “pha bỗng dưng mất tiền” như câu chuyện của chủ thẻ trong trường hợp phía trên.

– Từ phía ngân hàng: Giao dịch bất thường là những giao dịch vượt quá hạn mức thẻ, giao dịch liên tục với giá trị giao dịch lớn trong thời gian ngắn, giao dịch đáo rút thẻ tín dụng.

2 – Quy định về giải quyết khiếu nại liên quan đến thẻ tín dụng

Ngày 28/6/2024, Thống đốc Ngân hàng Nhà nước ban hành Thông tư số 15/2024/TT-NHNN quy định về cung ứng dịch vụ thanh toán không dùng tiền mặt. Cụ thể:

Thời hạn chủ thẻ gửi yêu cầu tra soát cho tổ chức phát hành thẻ (TCPHT) không được ít hơn 60 ngày kể từ ngày phát sinh giao dịch cần yêu cầu tra soát.

TCPHT phải áp dụng tối thiểu hai hình thức tiếp nhận thông tin tra soát, khiếu nại của chủ thẻ bao gồm: Qua tổng đài điện thoại (có ghi âm, hoạt động 24/24 giờ trong ngày, 7/7 ngày trong tuần) và qua các điểm giao dịch của TCPHT; đảm bảo xác thực những thông tin cơ bản mà chủ thẻ đã cung cấp cho TCPHT.

Trong thời hạn tối đa 05 ngày làm việc kể từ ngày thông báo kết quả tra soát, khiếu nại cho khách hàng, tổ chức phát hành thẻ phải thực hiện bồi hoàn cho chủ thẻ theo thỏa thuận và quy định của pháp luật hiện hành đối với những tổn thất phát sinh không do lỗi của chủ thẻ và/hoặc không thuộc các trường hợp bất khả kháng thỏa thuận tại hợp đồng.

Trường hợp không đồng ý với trả lời tra soát của TCPHT, chủ thẻ có quyền khởi kiện TCPHT theo quy định của pháp luật.

3 – Quy trình khiếu nại khi thẻ tín dụng phát sinh giao dịch bất thường?

Từ những thông tin trên, nếu phát hiện thẻ tín dụng phát sinh giao dịch bất thường, chủ thể có thể thực hiện quy trình khiếu nại như sau:

Bước 1: Liên hệ với ngân hàng, yêu cầu khóa thẻ (để tránh việc phát sinh thêm các giao dịch bất thường).

Bước 2: Đến ngân hàng, tiến hành thủ tục yêu cầu tra soát giao dịch được coi là bất thường. Quá trình tra soát giao dịch có thể kéo dài tối đa 45 ngày kể từ khi chủ thẻ gửi yêu cầu tra soát.

Bước 3: Nếu ngân hàng xác nhận đó là giao dịch bất thường – không phải do chủ thẻ thực hiện, tiền sẽ được hoàn trả cho chủ thẻ trong vòng 5 ngày kể từ khi có kết quả tra soát.

Bước 4: Trong trường hợp ngân hàng tra soát giao dịch theo yêu cầu của chủ thẻ và kết quả cho thấy đó không phải giao dịch bất thường (như trường hợp của chủ thẻ trong câu chuyện phía trên):

– Nếu chủ thẻ vẫn muốn tiến hành tra soát, ngân hàng sẽ đóng vai trò trung gian trong việc gửi yêu cầu tra soát cho bên thứ 3 (thường là bên Mastercard hoặc Visa). Chủ thẻ sẽ phải trả 1 khoản phí tra soát (phí trọng tài) cho bên thứ 3.

– Nếu chủ thẻ không yêu cầu tra soát lần 2, quy trình khiếu nại coi như đã được hoàn thành và kết thúc.

Ngọc Linh